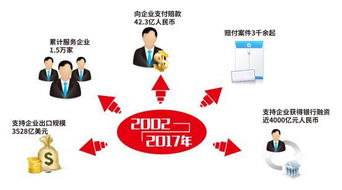

隨著金融市場的發(fā)展與個人及小微企業(yè)的融資需求日益增長,“無抵押信用貸款”因其便捷性而廣受關(guān)注。市場上也出現(xiàn)了諸如“人到得款”、“息低”、“無前期費(fèi)用”、“信用擔(dān)保”等極具誘惑力的宣傳語。這些承諾看似完美地解決了借款人的燃眉之急,但實(shí)際上往往潛藏著諸多風(fēng)險與陷阱。本文將深入剖析這些宣傳點(diǎn)背后的真實(shí)情況,幫助公眾提高警惕,做出理性的金融決策。

一、 “人到得款”:速度背后的代價

“人到得款”通常宣稱手續(xù)簡單、審核快速、放款即時。正規(guī)金融機(jī)構(gòu)在技術(shù)加持下,確實(shí)能夠?qū)崿F(xiàn)較快的審批流程,但“即時到賬”往往有嚴(yán)格的前提條件,如信用記錄極佳、額度較小等。一些不法中介或非正規(guī)平臺利用此宣傳,吸引急需資金的人群。其風(fēng)險在于:

- 信息泄露風(fēng)險:為追求“極速”,可能要求借款人提供超出常規(guī)范圍的個人敏感信息(如通訊錄、社保賬號等),存在信息被濫用或出售的風(fēng)險。

- 合同陷阱:“快”可能意味著借款人沒有足夠時間仔細(xì)閱讀和理解復(fù)雜的電子借款合同,容易忽略其中高昂的違約金、服務(wù)費(fèi)或苛刻的還款條款。

- 鏈接高利貸:部分宣傳將借款人引導(dǎo)至實(shí)際年化利率遠(yuǎn)超法律保護(hù)上限的非法借貸平臺,陷入債務(wù)陷阱。

二、 “息低”:真假利率的迷霧

“低利息”是最核心的吸引力之一。但借款人必須分清“利率”的種類。

- 模糊表述:宣傳中的“息低”可能指的是“日息”、“月息”或“手續(xù)費(fèi)率”,而非法律規(guī)定的年化利率(APR)。將日息0.05%換算成年化利率可達(dá)18.25%,并非絕對“低廉”。

- 綜合成本高:許多貸款產(chǎn)品會在利息之外,收取高額的“管理費(fèi)”、“服務(wù)費(fèi)”、“審核費(fèi)”等,這些費(fèi)用若計入總成本,實(shí)際年化利率會大幅飆升,可能觸及“高利貸”紅線。

- 優(yōu)惠陷阱:所謂的“低息”可能僅限于前幾期或特定條件,后期利率會陡增,或與借款人的信用行為綁定,條件苛刻。

三、 “無前期費(fèi)用”:收費(fèi)環(huán)節(jié)的轉(zhuǎn)移

“無前期費(fèi)用”承諾在放款前不收取任何費(fèi)用,這符合正規(guī)金融機(jī)構(gòu)的監(jiān)管要求。騙局常在此設(shè)伏:

- 費(fèi)用后置或轉(zhuǎn)化:可能在放款時直接扣除一部分作為“擔(dān)保費(fèi)”、“保險費(fèi)”,或者在還款計劃中增設(shè)各種名目的費(fèi)用。

- “砍頭息”變種:即以“信息認(rèn)證費(fèi)”、“保證金”等名義要求借款人在放款前支付,承諾后續(xù)返還或抵扣,但支付后往往無法追回,對方也可能失聯(lián)。

- 中介套路:一些貸款中介宣稱自身“不收費(fèi)”,但會引導(dǎo)借款人至合作平臺,該平臺則可能收取高昂費(fèi)用。

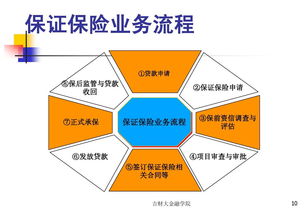

四、 “信用擔(dān)保”:概念混淆與資質(zhì)存疑

“信用擔(dān)保”一詞容易產(chǎn)生誤導(dǎo):

- 與“信用貸款”混淆:無抵押信用貸款的本質(zhì)是依靠借款人自身信用資質(zhì),無需提供物理抵押物。而“信用擔(dān)保”通常指由第三方擔(dān)保機(jī)構(gòu)為借款人提供增信。宣傳中混用此詞,可能讓借款人誤以為有額外保障。

- 擔(dān)保機(jī)構(gòu)資質(zhì)不明:如果確實(shí)涉及第三方擔(dān)保,借款人必須核實(shí)該擔(dān)保公司是否具有合法經(jīng)營資質(zhì),其擔(dān)保能力如何。非正規(guī)擔(dān)保可能無法履行責(zé)任,甚至與貸款方為一體,共同設(shè)計套路。

- 隱性擔(dān)保成本:擔(dān)保服務(wù)并非免費(fèi),其費(fèi)用可能以各種形式轉(zhuǎn)嫁給借款人,增加融資總成本。

給借款人的核心建議

1. 選擇正規(guī)渠道:優(yōu)先選擇持牌的銀行、消費(fèi)金融公司等正規(guī)金融機(jī)構(gòu)。通過其官方APP、網(wǎng)站或線下網(wǎng)點(diǎn)申請。

2. 看清合同與利率:務(wù)必要求對方明確出示貸款合同,重點(diǎn)關(guān)注 “年化綜合息費(fèi)率” (或類似表述的APR)、還款總額、還款計劃、提前還款規(guī)定以及所有費(fèi)用明細(xì)。對任何口頭承諾,都要求寫入合同。

3. 保護(hù)個人信息:切勿輕易向不明平臺提供身份證、銀行卡密碼、短信驗(yàn)證碼等核心信息。警惕要求遠(yuǎn)程控制手機(jī)或安裝不明APP的要求。

4. 堅持“貸前不付費(fèi)”:牢記正規(guī)金融機(jī)構(gòu)在放款前不會以任何理由收取費(fèi)用。任何以“刷流水”、“驗(yàn)證還款能力”、“繳納保證金”等理由要求提前轉(zhuǎn)賬的行為,都是詐騙。

5. 理性評估需求:根據(jù)自身實(shí)際還款能力申請貸款額度,避免過度負(fù)債。警惕“無限額”、“輕松貸”等不切實(shí)際的宣傳。

“無抵押信用貸款”本身是合法的金融工具,但面對市場上過分完美的承諾,我們必須擦亮眼睛。天上不會掉餡餅,看似完美的貸款條件背后,極有可能是一個精心設(shè)計的金融陷阱。樹立正確的借貸觀念,增強(qiáng)風(fēng)險防范意識,是保護(hù)自身財產(chǎn)安全的根本之道。